原文标题:「国潮当道」之李宁:向死而生,飞跃年龄的鸿沟,变成00后的国潮

李宁在体育鞋服界称得上「老字号」、「初代流量」,以前受众多半是和李宁同时代的中年人,如今却能收获一大批年轻人的追捧,品牌重新焕发生机。

两个月内股价飙涨超45%,李宁到底做对了什么,直接跨越了年龄的鸿沟,在00后、05后的时代焕发出了绚烂的第二春呢?

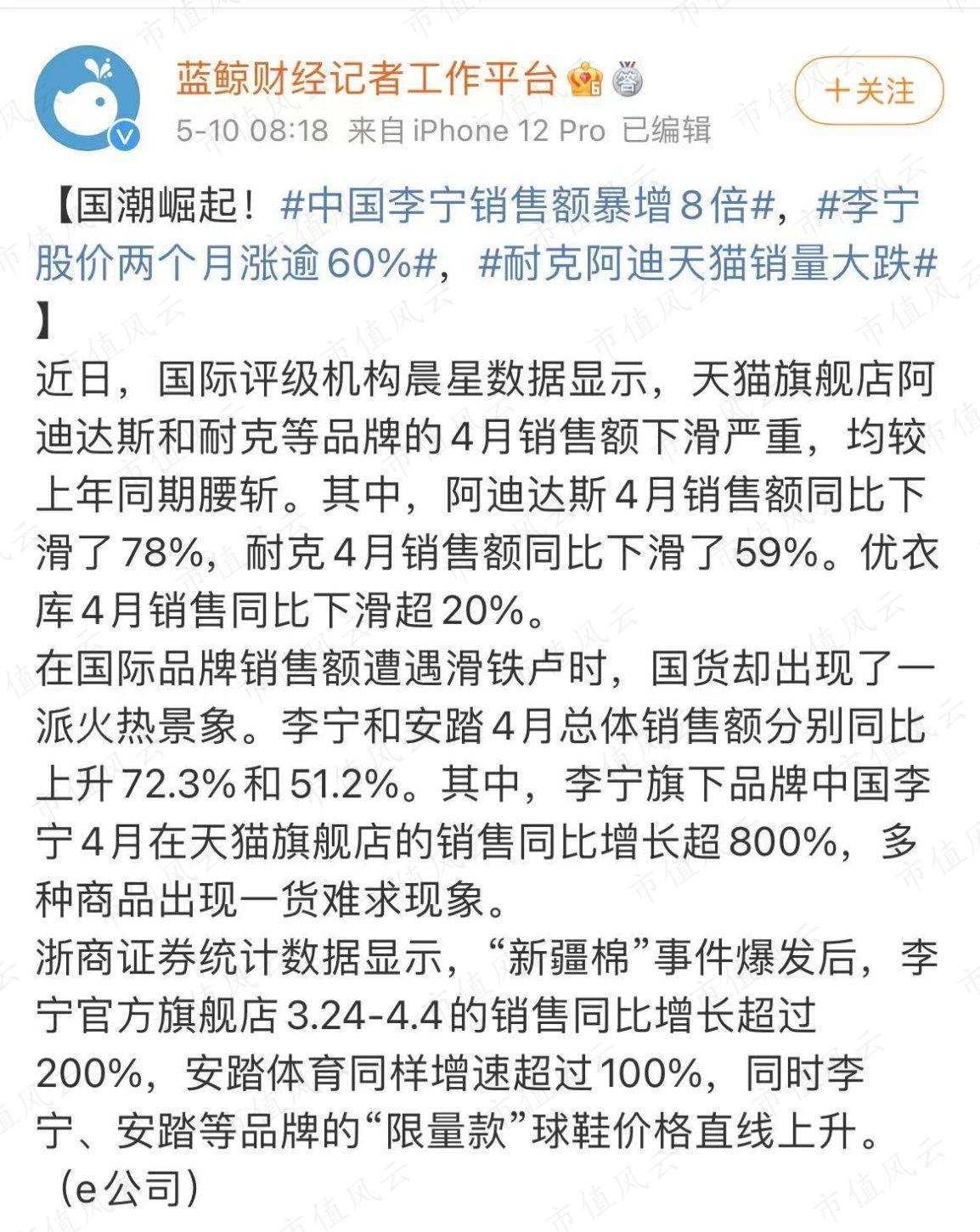

最新的统计数据,才真正显示出了棉花事件的威力:

而市场对李宁(02331.HK)、安踏(02020.HK)的追捧,也绝不是突发事件催化的短期行情,而是一个绝对意义上的长期现象:近年来,港股市场除了科技股,最受投资者关注的公司名单里,绝对有安踏和李宁的一席之地。

而市场对李宁(02331.HK)、安踏(02020.HK)的追捧,也绝不是突发事件催化的短期行情,而是一个绝对意义上的长期现象:近年来,港股市场除了科技股,最受投资者关注的公司名单里,绝对有安踏和李宁的一席之地。李宁的股价从2016年初开始上涨,从约3.88元港币/股(前复权)飙升至如今的超70元港币/股,涨幅多达17倍,市值攀升至1700多亿。

李宁在体育鞋服界称得上「老字号」、「初代流量」,以前受众多半是和李宁同时代的中年人,如今却能收获一大批年轻人的追捧,品牌重新焕发生机。

李宁到底做对了什么,直接跨越了年龄的鸿沟,在00后、05后的时代焕发出了绚烂的第二春呢?

一、2008-2011:服装业的黄金时代

自2008年北京奥运会以后,李宁的发展总体上可划分为三个阶段:2008-2011年、2012-2014年、2015年至今。

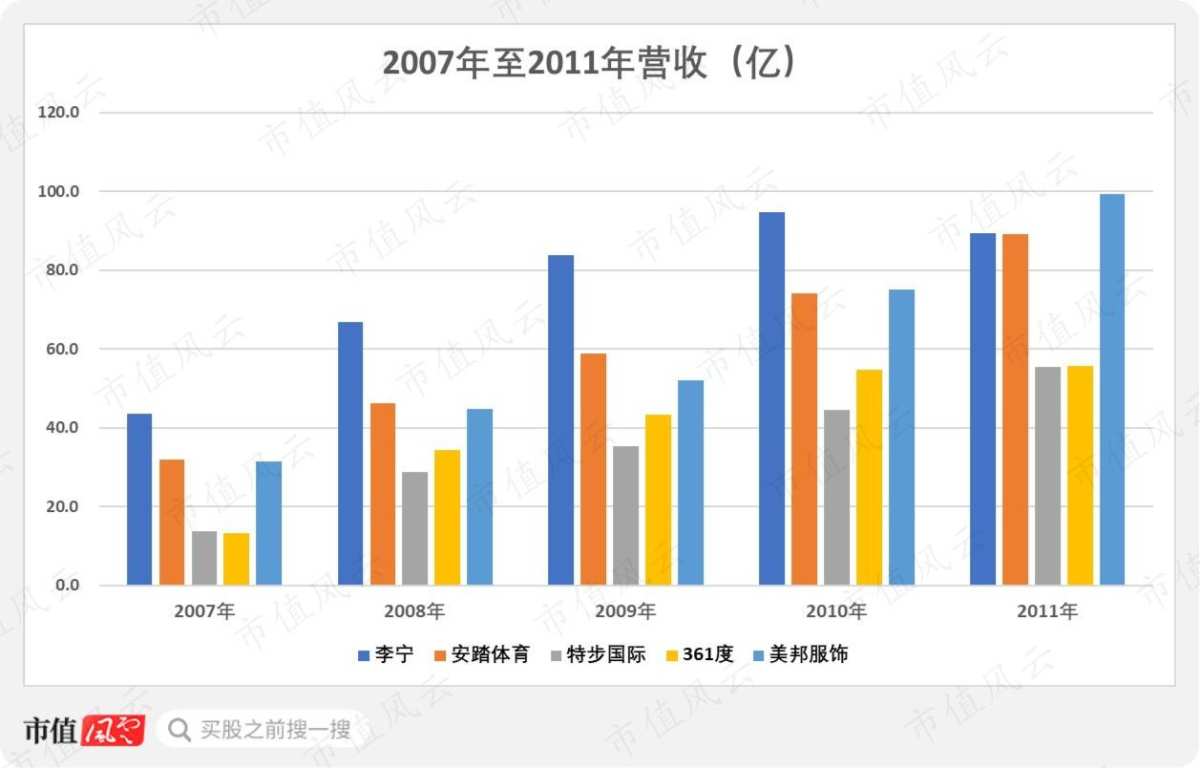

2011年以前,是整个服装行业发展的黄金时代,各大服装公司疯狂跑马圈地,营收规模节节攀升。

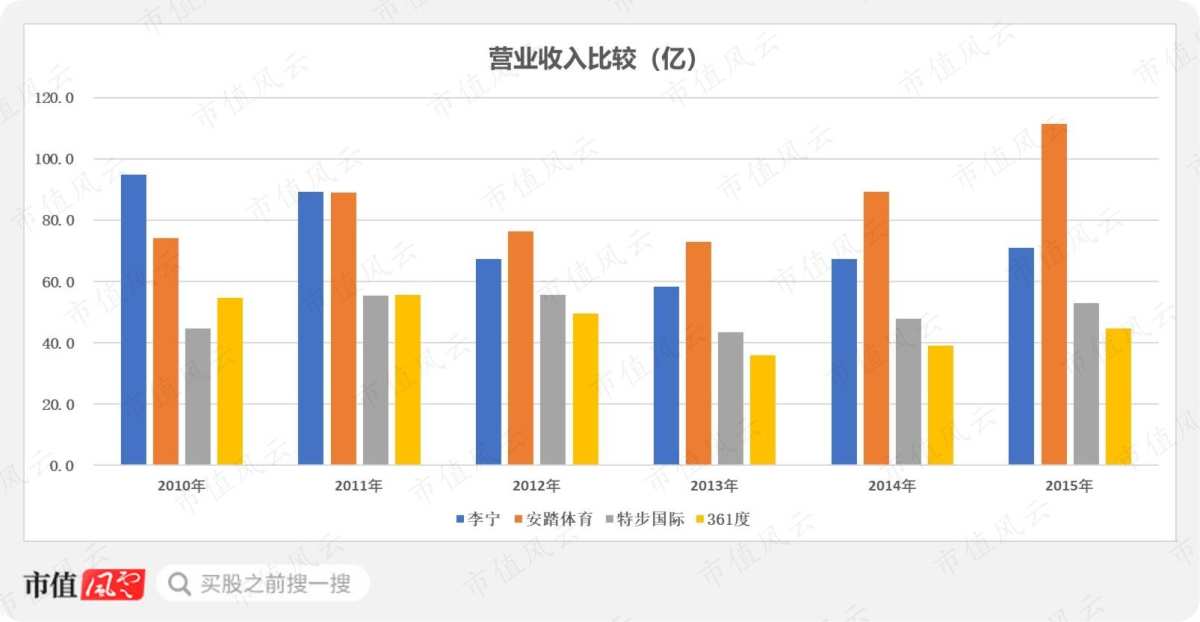

以李宁、安踏体育、、等5家公司为例,李宁的营收从2007年的43.49亿上升至2010年的94.79亿,2011年回落至89.29亿,复合增速仍达19.7%,低于安踏体育的29.33%。

而以森马服饰和美邦服饰为代表的时尚服装企业表现也很亮眼,营收分别从18.2亿和31.6亿上升至77.6亿和99.5亿,复合增速高达43.66%和33.23%。

服装企业的营收主要看门店总数和平均店效,这决定了企业的渠道规模和盈利效率。

李宁的门店总数从2007年的5233家上升至2011年的8255家,复合增速为12.07%,其中2007年至2009年每年新增超1000家门店。

而同期平均店效从83.1万元上升至119.75万元,后回调至108.16万元,增速远远低于门店总数。

这表明,这时期的营收增长主要来源于简单粗放的疯狂开店扩张模式,平均店效基本没有跟上营收增长速度。

但是,此时李宁的管理层有些按捺不住,时任执行总裁的职业经理人张志勇认为李宁进军世界的时机已经成熟,试图重塑李宁品牌。

2010年,在张志勇的主导下,李宁品牌更换了LOGO,口号也从「一切皆有可能」变成了「Make The Change(让改变发生)」。

二、2012-2014:李宁的泥潭

2012年,狂欢戛然而止。

过热的服装行业步入寒冬,市场供给远大于需求,导致厂家和经销商均积压天量的过季服装,进一步导致销售不畅,前期摊子铺得太大的企业和经销商出现闭店潮,还没倒下的经销商在订货时非常谨慎。

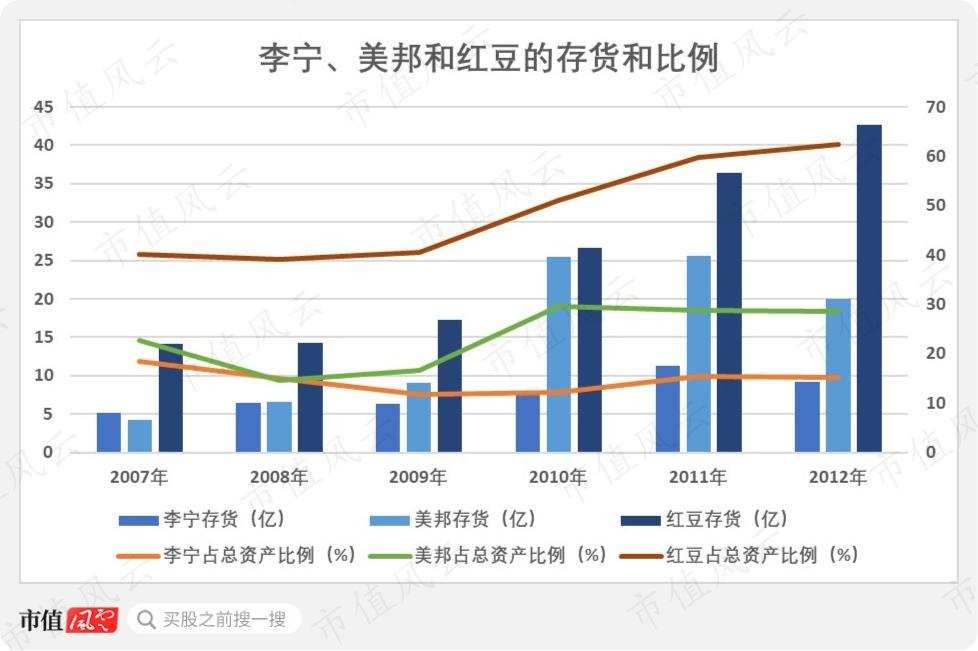

这段时期被称为「库存危机」。

纵览大部分A股服装上市公司,美邦服饰和的库存积压情况相对严重,2012年的存货规模分别高达20.06亿和42.59亿,占比高达28.63%和62.35%。

而李宁的情况反而相对比较好,2011年是存货规模高峰,为11.33亿,占比上升至15.46%。

但各家的实际危机其实远比纸面数字来得严峻。考虑到以经销模式为主,大部分积压的存货其实主要在渠道,并不反映在公司报表上,也就是业内常说的压货销售(channel stuffing)。

当时,服装品牌比拼的再也不是开店数和高成长,而是去库存能力:谁最先将库存清理到合理水平,使渠道恢复活力,谁就能从这轮危机中最先复苏。

最简单粗暴的方法就是企业将存货便宜推给下游的销售渠道,但这样导致渠道库存增加,渠道消化能力没有提高,有杀鸡取卵的嫌疑,问题也只是被掩盖,并没有被解决,长期来看对公司和品牌弊远大于利。

像森马服饰等品牌选择通过电商平台消化线下库存,与韩都衣舍等品牌合作,参加淘宝「聚划算」等活动,短期内集中清理库存。

纵览各家服装企业公司的「神通」,李宁的举措是最为激进的,其他企业纷纷摇头,表示「学不来」。

(一)引入私募,金珍君上台

2012年1月,李宁向TPG亚洲和新加坡政府投资公司(GIC)发行7.5亿元可换股债券,其中TPG认购5.61亿元。

根据公开信息显示,TPG当时被认为是世界上最大的私募基金公司,投资了度小满金融、、联想、摩拜等公司。

而曾经帮助、达芙妮等成功转型的TPG合伙人金珍君出任执行副主席,开始主导这一时期的公司改革。

金珍君的作风极其彪悍,上任后就把原来大批管理层裁掉,并招聘新的管理团队,涵盖了供应链、产品、设计、市场推广等重要岗位,且具有在耐克、戴尔、强生等外企工作的经验。

管理层整顿完成后,金珍君开始向渠道下狠手。

(二)渠道复兴计划

金珍君认为,改善渠道的存货组合,恢复渠道的盈利能力是李宁复兴的首要任务。

为了快刀斩乱麻解决渠道库存积压的问题,金珍君下了几剂猛药。

首先,公司直接出钱回购销售渠道的过季服装,一部分款项由应收账款抵扣,直接导致当年公司计提坏账准备9.33亿元和存货跌价准备约4亿元,合计达13.33亿元。

其次,公司对经销商的盈利能力进行审核,关闭大批低店效门店,门店数在2012年末下降至6434家,超五分之一的门店被关闭。

同时,为了清理旧库存,公司增加了品牌工厂店、折扣店等清货渠道的店数,分别由2011年269家、358家拓展至277家、446家。

而且,为了提高运营效率,加强对渠道的管理能力,公司持续增加直营店数,从2012年的仅631家逐年增加至2016年的1611家,占比从9.81%提升至25.02%。

最后,与其他服装公司相似,李宁开始从批发为主到以零售为主的转型,具体措施如下:

1、批发模式下,每季度会举办一次展销会,由经销商自由选择并订购6个月后上市的产品。改革后,公司根据市场分析设立A+畅销款产品以及特定SKU计划,并且实时监察产品的销售并可及时补货,减少经销商的库存风险。

根据2014年报显示,A+产品占期货订单比重已经超过50%,2013年A+等产品的售罄率平均高5个百分点,表明公司对市场的敏感度有一定程度的提升。

2、自2012年10月起,为了能敏锐捕捉市场潮流,李宁着力提高消费数据分析能力,并以此推出对接客户需求变化的快速反应产品线。

经过一系列措施,公司由仅可在展销会订购期货的传统模式转为「惯性订单+最畅销SKU补货+快反产品」特性的零售主导订购模式。

(三)品牌整顿,聚焦核心品类

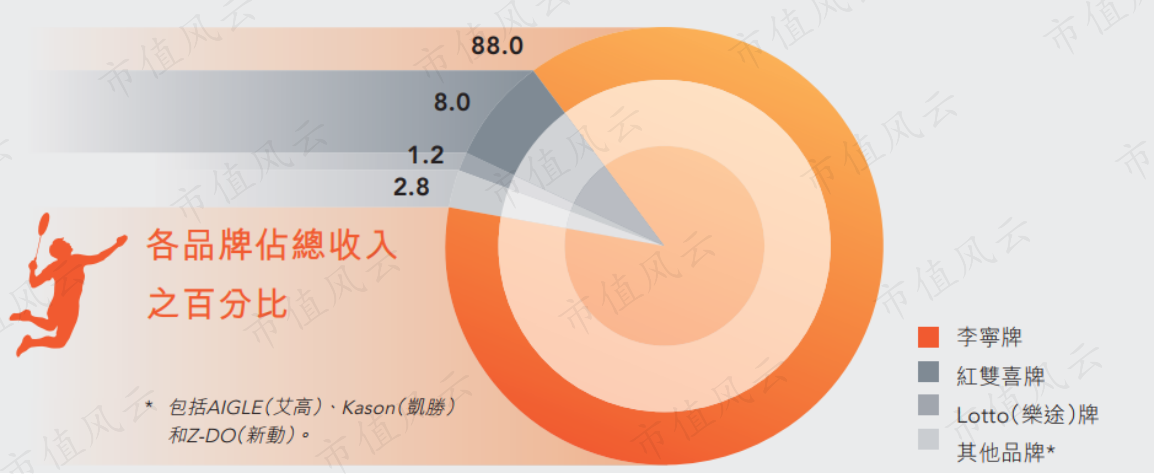

2009年至2012年李宁旗下品牌较为繁杂,李宁自身孵化出「90后李宁」,旗下品牌包括聚焦乒乓球的红双喜、乐途,羽毛球的凯胜、艾高和新动等。

直至2012年,李宁牌始终是最主要收入来源,当年收入为59.26亿,占营收比例达88%,红双喜为5.42亿,占比仅8%,乐途以及其他品牌合计仅4%。

自2012年起,李宁重新制定自己的战略重心,即聚焦主品牌,专注篮球、跑步、羽毛球、训练和运动生活五大核心运动类别。

首先,由于新动和乐途两个品牌运营效果不佳,李宁决定全面暂停新动品牌所有业务,并且终止与乐途品牌方的合作,砍掉对乐途的市场推广支持,关闭大量乐途自营的亏损店,计提特许经营权减值准备1.28亿元。

随后,在产品方面,聚焦上述5个核心运动类别,有针对性、层次性地推出布局产品,详细情况会在下文中阐述。

而在营销资源方面,此前「90后李宁」为了凸显年轻化,请林志玲来当代言人,首次违背了李宁自成立以来只请运动员当代言人的传统。

在2012年李宁重新出山后,还表示请林志玲做代言是败招,并着手调整营销资源的投放。

例如在篮球方面,李宁成为2012-2017年5个赛季的CBA新赛季独家赞助商,依托CBA的平台和曝光度进行大规模宣传。

2012年以前,公司与NBA新秀埃文·特纳等多名球员签约赞助,名气较低,对李宁品牌的宣传作用也有限,这与耐克、阿迪达斯等顶级公司垄断NBA顶级球员资源有较大关系。

自2012年起,李宁花重金签约当时热火队球星德怀恩·韦德,并推出全新高端品牌「韦德之道」,前后推出了7代球鞋,定价基本在900-1300元左右。

不知道李宁开出什么条件打动了韦德,但至少有一点是确定的,那就是李宁给的实在太多了,以至于成为李宁在2012和2013年报中把其作为经销成本占比上升的重要原因。

综上所述,金珍君几乎把李宁从头到脚都重塑了一遍,改革措施相当激进。

那么效果如何呢?

(四)3年合计亏损31.28亿

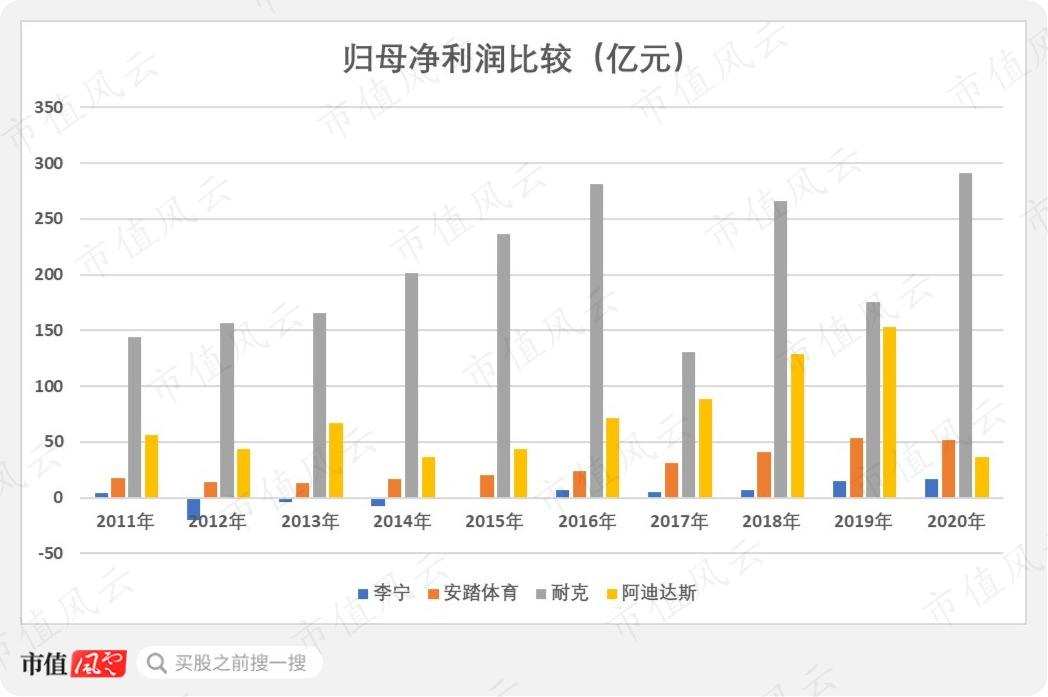

至少从营收和归母净利润的角度看,大部分人都会给出一个「金珍君玩脱了」的结论。

下图是2010年至2015年的营收和归母净利润情况:

李宁的营收在2011年率先下滑,2012年和2013年下降至67.39亿和58.24亿,同比下跌24.52%和13.57%,直至2014年才恢复增长至67.28亿。

李宁、特步国际和361度均在2014年至2015年恢复增长,但与同行相比,李宁的增速没有突出表现。

安踏体育在2012年才出现下跌,但下跌幅度不高,并且营收首次反超李宁,2014年后恢复增长并且快速甩开李宁。

而李宁的归母净利润简直可以用惨不忍睹来形容。

2011年归母净利润率先暴跌至3.86亿,同比大跌65.19%。2012年因大额资产减值和一次性回购库存而巨亏19.55亿,2013年和2014年继续亏损3.92亿和7.81亿,3年合计亏损31.28亿。

2015年才勉强扭亏为盈,仅为0.14亿,是4家公司中表现最差的。

其他3家公司在2012-2013年也遭遇不同程度的下滑,其中361度曾在2013年同比大跌70.13%,但仍能盈利2.11亿。

2014年,3家公司均出现归母净利润回升,但李宁的亏损额不减反增。

如果风云君当时是李宁的股东,也会对金珍君的改革效果极不满意。

连续三年的归母净利润亏损,和股价的持续大跌,让管理层备受股东指责,金珍君也在2014年提前结束任期,黯然下台。

三、向死而生:李宁的后2015时代

金珍君离开后,李宁决定亲自披挂上阵,重返管理岗位,以创始人的威望主导李宁接下来的发展。

从2015年开始,李宁也仿佛找到了自己的主心骨,真正开始走向复苏。

但在管理公司4年后,李宁还是坚持由职业经理人管理公司的想法,在2019年再次聘请曾先后担任优衣库全球执行董事、中国区COO和韩国区CEO的高坂武史担任联席行政总裁。

根据公开信息显示,两人分工明确:李宁负责集团人事、财务和战略方向,高坂武史重点负责集团运营。

那么这段时间李宁的表现如何?

公司营业收入从2015年的70.89亿逐年增长至2020年的144.57亿,复合增速为15.32%。

而归母净利润从0.14亿快速上升至16.98亿,尤其在2019年表现亮眼,同比大增109.59%,复合增速高达约1.6倍。

这段时期的李宁到底发生什么变化?

风云君主要从产品和渠道两个方面研究。

(一)品牌力提升,成国潮弄潮儿

从产品分类看,在2019年和2020年,服装收入占总收入的比例约为51%,鞋类占比约为43%,是最主要的收入来源。

这个阶段李宁的发展思路是「单品牌、多品类、多渠道」,聚焦品牌力和产品力。

单品牌是指集中资源发展李宁的品牌矩阵,打响李宁这个品牌,新品牌基本依托李宁发展,不像以前的乐途、红双喜走独立发展的模式。

而且,李宁通过自创品牌的形式站稳了运动时尚的市场。

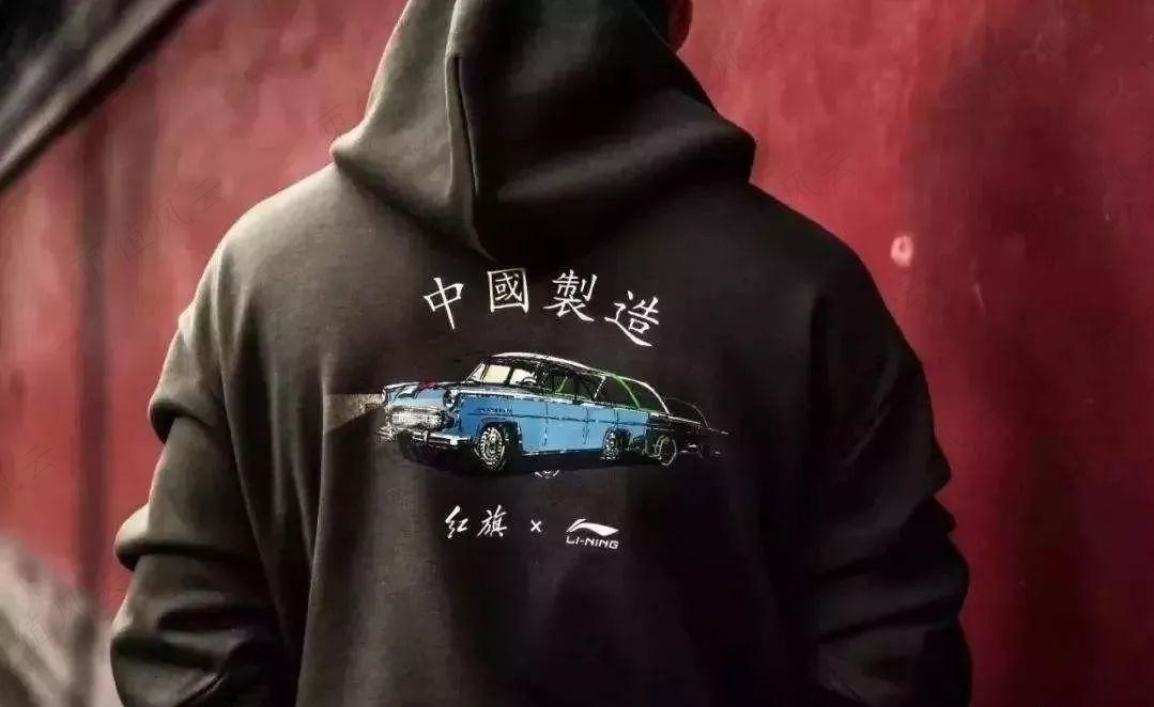

这段时期,李宁先后主推的运动时尚品牌有「弹簧标」、「LNG」、「中国李宁」和「BADFIVE」。

在2015年前后,李宁相继推出了「弹簧标」和「LNG」两个子品牌。

「弹簧标」以蓝色为主调的快时尚品牌,渠道以二三线城市的商场为主。

而「LNG」以都市商务白领为目标客群,主要在超大及一线核心商圈销售,由韩国设计团队全部主导设计、开发。

而公司借助近几年国潮兴起的契机推出国潮品牌「中国李宁」,并且在2018年纽约时装周大火,从而切入运动时尚的增量市场,在一定程度上改变李宁给消费者比较「土」,消费年龄层是中年人为主的形象。

截止2019年末,公司开设了120家「中国李宁」专卖店,2020年年报没有公布门店数,未来几年应该仍处于线下渠道扩张的阶段。

而且,公司先后签约华晨宇和肖战作为产品代言人,再次打破了公司一贯由运动员代言的传统,主要是看中了粉丝经济的强大购买力。

自2017年起,李宁还推出了「BADFIVE」街头篮球系列鞋服,深耕嘻哈文化,客户群体是嘻哈粉丝,并且在多个城市举办街头篮球和街舞比赛,吸引粉丝关注。

自2017年起,李宁还推出了「BADFIVE」街头篮球系列鞋服,深耕嘻哈文化,客户群体是嘻哈粉丝,并且在多个城市举办街头篮球和街舞比赛,吸引粉丝关注。

综上所述,李宁在运动时尚方面下了很大功夫,被誉为这一轮国潮的领头人,成功把客户群体从和李宁同时代的中年人拓展至年轻人群体,其产品也能站稳中高端市场。

(二)聚焦5个品类

多品类主要指篮球、跑步、训练、羽毛球和运动时尚,这里主要描述公司部分标志性产品。

在篮球方面,李宁主要有「音速」、「驭帅」、「空袭」和「闪击」四个IP,持续围绕4个IP出新款球鞋,价格在400-700元之间,面向中端市场。

同时,韦德之道系列已经出到第8款,价格高达1699元/双,主打高端市场。

在跑步方面,相继推出飞电、天马和绝影等多款跑鞋,其中最新推出的绝影在中底部分采用中空设计,售价同样高达1699元/双,据说减震性能强大。

而运动时尚是指韦德之道、「BADFIVE」等系列产品,这里不再赘述。

因此,李宁的产品力得到明显提升,消费者更愿意买单,而这会促进李宁渠道的发展。

(三)电商渠道增长迅猛

最后看看李宁的渠道情况。

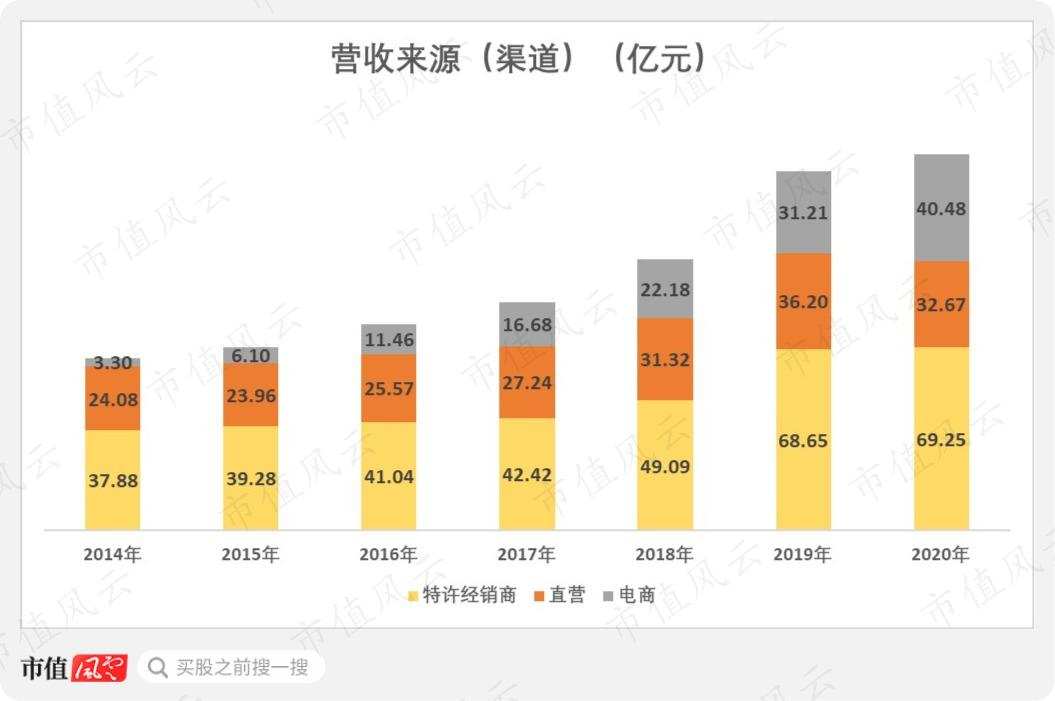

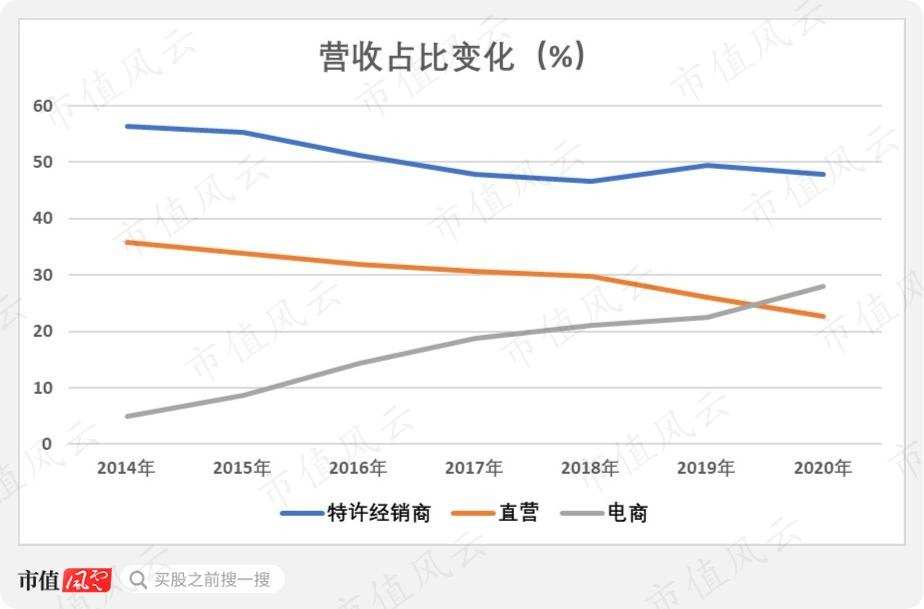

从营收分类看,增长最为迅猛的是电商渠道,从2014年的仅3.3亿快速上升至2020年的40.48亿,复合增速高达51.89%。

经销商收入从37.88亿上升至69.25亿,复合增速为10.58%。

而直营店在2020为32.67亿,相比2019年下滑了9.74%,复合增速仅为5.21%,增长最慢。

因此,电商的营收占比从2014年的4.9%上升至2020年的28%,反超直营店的22.6%。

经销商的占比则在2017年跌穿50%,2020年为47.9%,仍为公司最主要的收入来源。

电商的迅猛发展与李宁的大力投入有关。

自2015年以来,李宁提出从体育装备提供商向「互联网+运动生活体验」提供商转变,发力O2O战略。

主要变化如下:

1、在渠道端,自2015年起建设全渠道库存一体化系统,实现渠道互通。

2、在供应链端,实现畅销产品在全国1500家门店每周补货。

3、在营销端,实现「线上销售,线下体验或发货」的类小米模式,进行店铺自媒体化运营,并且在2019年发力直播电商。

再看线下渠道,经销商店数从2014年的4424家缓慢回升至2019年的6225家,而直营店数在2016年达到巅峰的1611家后反而回落至2020年的1187家。

李宁给出的解释是注重直营店的精细化管理,把一些低效门店陆续关掉。

从平均店效看,李宁给出的理由站得住脚,直营店的平均店效从2016年的底部1.59亿元/店,逐年回升至2020年的2.75亿元/店,表现相当不错。但直营店收入占比日渐下滑仍是不争的事实。

经销商店效表现比较平稳,近年来有上升苗头,2020年达1.21亿元/店。

2020年,有479家低效亏损的经销门店被关闭,出现了门店数减少,平均店效反而上升的情况。

经销开支从2016年的29.69亿上升至2020年的44.25亿,费用率呈缓慢下滑趋势。

四、财务数据比较

接下来,我们把李宁和安踏、耐克和阿迪达斯作财务分析比较,看看公司的表现如何。

(一)营收和归母净利润规模相对最小

由于营收差距太大,此处不把李宁和安踏与耐克和阿迪达斯一起比较。

李宁的营收在经历2013年的低谷58.24亿后,逐年上涨至2020年的144.57亿,9年复合增速仅为5.5%。

安踏在2012年反超李宁,随后快速增长至2020年的355.12亿,远超昔日对手规模超一倍,9年复合增速为16.61%。(安踏的研报我们将在后续推出,欢迎下载市值风云APP,第一时间获得独家研报)

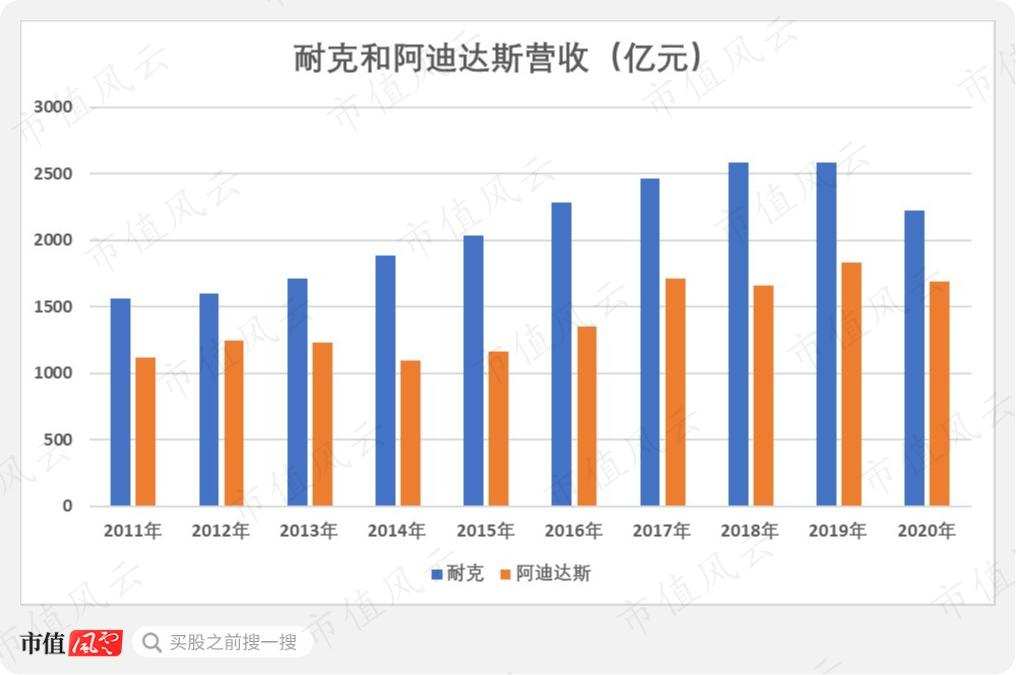

而耐克和阿迪达斯早在2011年就是千亿营收规模的企业,耐克在2015年突破2000亿营收,2019年上升至2583.85亿,2011-2019年8年复合增速为6.51%。

2019年阿迪达斯的营收为1829.55亿,9年复合增速仅为4.67%,低于李宁。

(注:由于耐克2020年财年范围是2020年6月至2021年6月,因此2020年是前三季度数据)

而李宁的归母净利润规模同样最小,2015年从泥潭爬出,实现扭亏为盈,2020年上升至16.98亿,而同期安踏体育已经上升至51.62亿。

阿迪达斯在2019年达到152.95亿,但受疫情影响,2020年暴跌至36.66亿,首次不及安踏体育。

而受益于中国市场的强劲复苏,耐克的归母净利润大涨至历史新高的291.22亿。

(二)盈利能力与巨头较接近

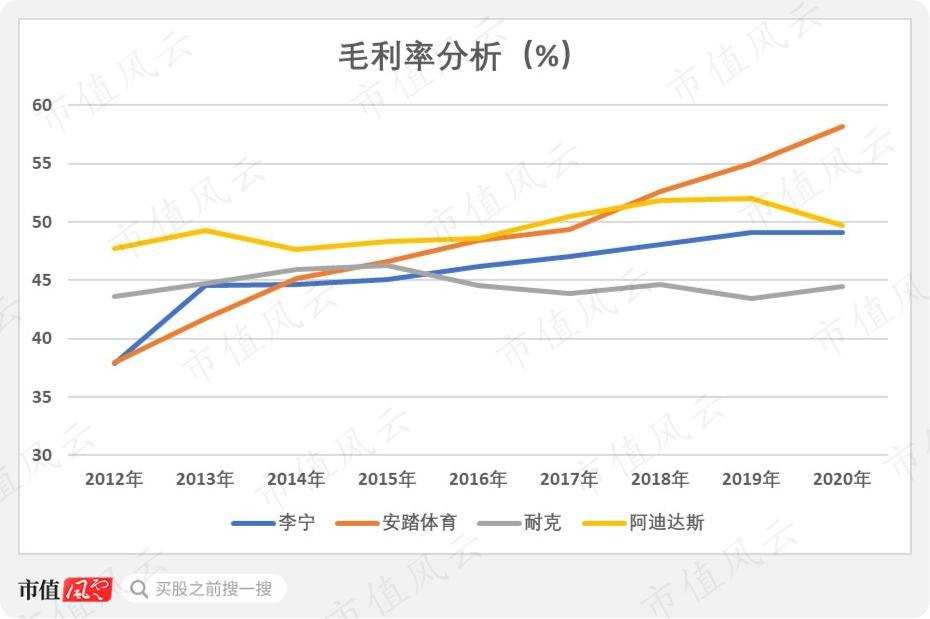

李宁的毛利率从2012年的37.84%上升至2020年的49.07%,高于同期耐克的44.44%,但低于安踏体育和阿迪达斯。

一般来说,经销模式的毛利率比直营模式要低,但直营模式要面临巨额的店面租赁和人力成本支出。

直营模式的好处是对渠道有较强的掌控能力,能做到利益最大化,但是如果做不到精细化管理,过于强调发展直营模式反而会大幅加重公司管理负担。

耐克的大部分收入来自经销模式,其毛利率基本在44%之间上下徘徊。

前面提到,李宁经销渠道的收入占比出现缓慢下滑趋势,电商渠道收入快速增长,对其毛利率有小幅拉动作用。

而安踏的表现最为夸张,自2018年毛利率突破50%后,2020年已经上升至58.15%,遥遥领先于可比公司。

翻阅其年报,安踏的「FILA」全部门店采用直营模式,毛利率近几年高达70%,且营收占比过半,大幅提高了安踏的综合毛利率。

而「安踏」品牌的毛利率在2019-2020年约为41.3%和44.7%,本身并不出彩。

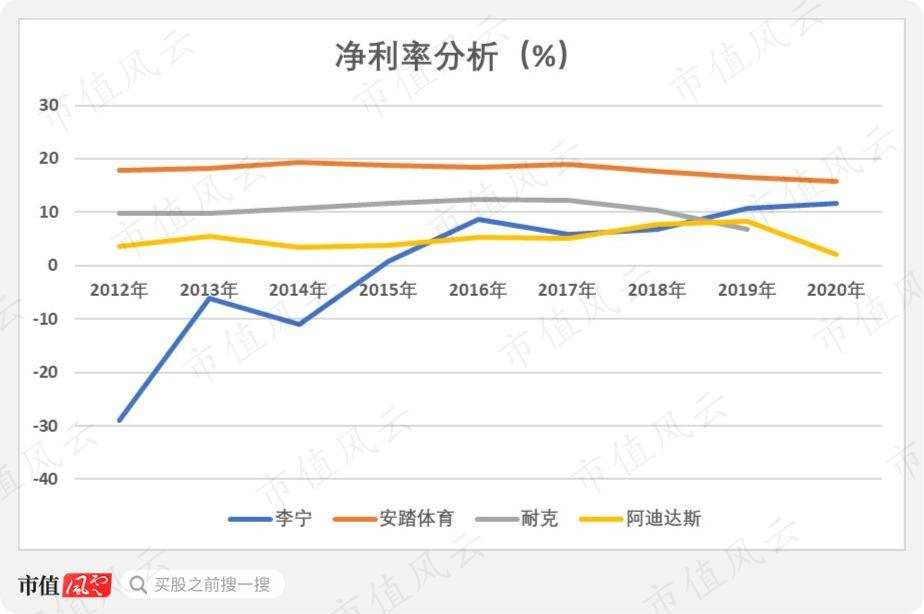

再来看净利率表现,李宁的净利率趋势与毛利率相同,2020年上升至11.75%,基本与耐克和阿迪达斯的长期净利率处于同一水平,虽然3家公司的商业模式略有不同,但盈利能力还是相当接近。

(三)现金周期表现优异

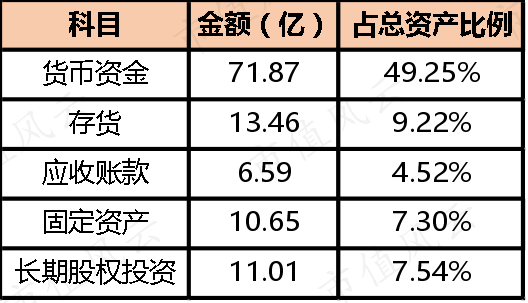

李宁的总资产从2011年的73.29亿上升至2020年的145.94亿。

从2020年报为例,李宁资产负债表中规模比较大的科目如下:

李宁账上现金多达71.87亿,占比达49.25%,是第一大科目;存货规模为13.46亿,占比为9.22%,这与安踏体育的报表比较相似。

表现最为神奇的是李宁的应收账款,从2015年的14.4亿逐年下降至6.59亿,资产占比从20.88%下滑至仅4.52%。

虽然耐克和阿迪达斯的应收账款占比也出现下滑,2020年末分别为10.14%和9.27%,但应收账款规模没有像李宁这样大幅降低。

在营收规模持续扩大的前提下,应收账款规模能做到持续减小,说明李宁的赊账政策很严格,对渠道的控制能力较强。

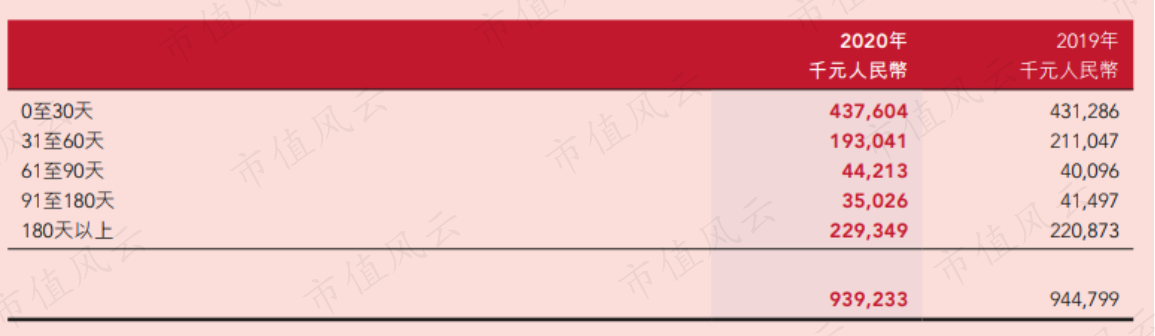

公司把商品交付给经销商后确认应收账款,经销商一般要求在90天内付款。

2019年末和2020年末,超70%的应收账款账龄在90天以内,较为健康。

李宁的应收账款周转率从2013年的4.1次大幅上升至2020年的21.47次,远远高于其他3家公司。

安踏体育、耐克和阿迪达斯长期处于8-10次之间,表现非常稳定。

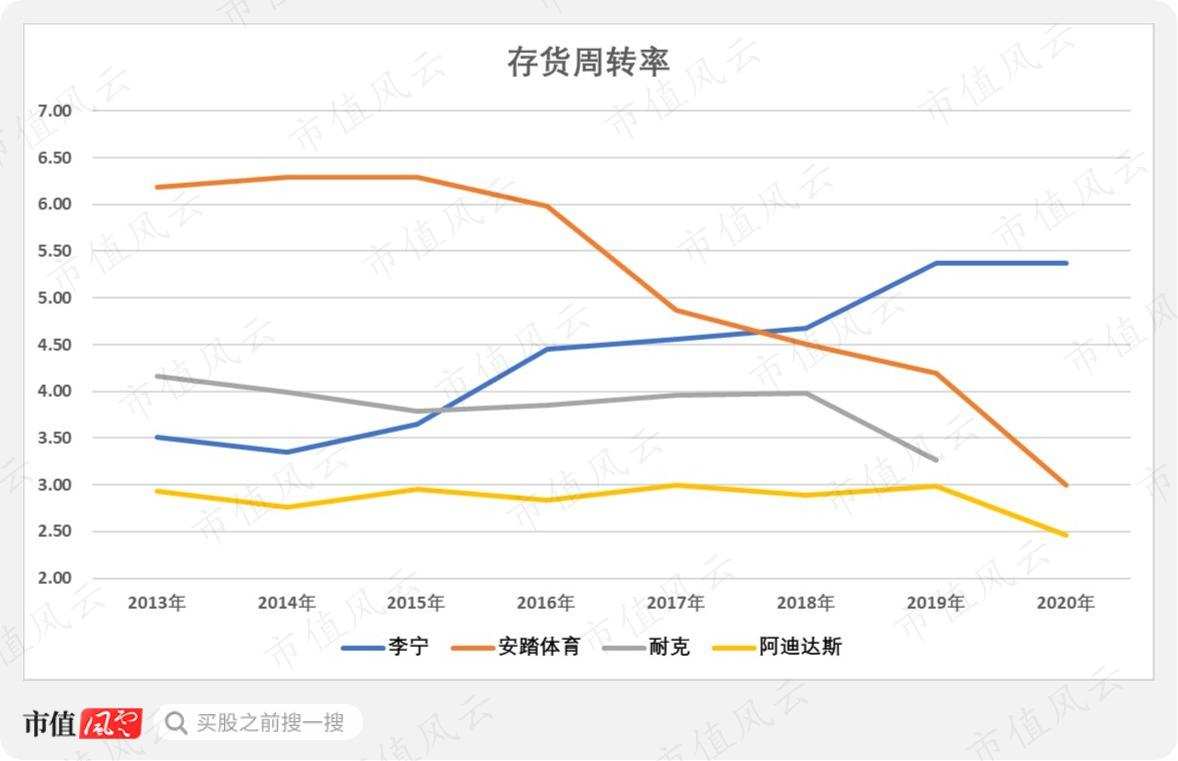

而李宁的存货周转率从2013年的3.51次上升至2020年的5.37次,同样远优于其他3家公司。

耐克和阿迪达斯均表现出稳中有降的趋势,2019年约为3.26次和3次。

最后,我们来看公司的现金循环周期。李宁和安踏的现金循环周期呈相反趋势,李宁从2014年的96天大幅下滑至2020年仅20天,完成一轮购、存、销对资金的占用很低,资金使用效率优秀,而安踏则快速上升至95天,相对要差一些。

李宁的运营能力相当强悍。

(四)无偿债压力

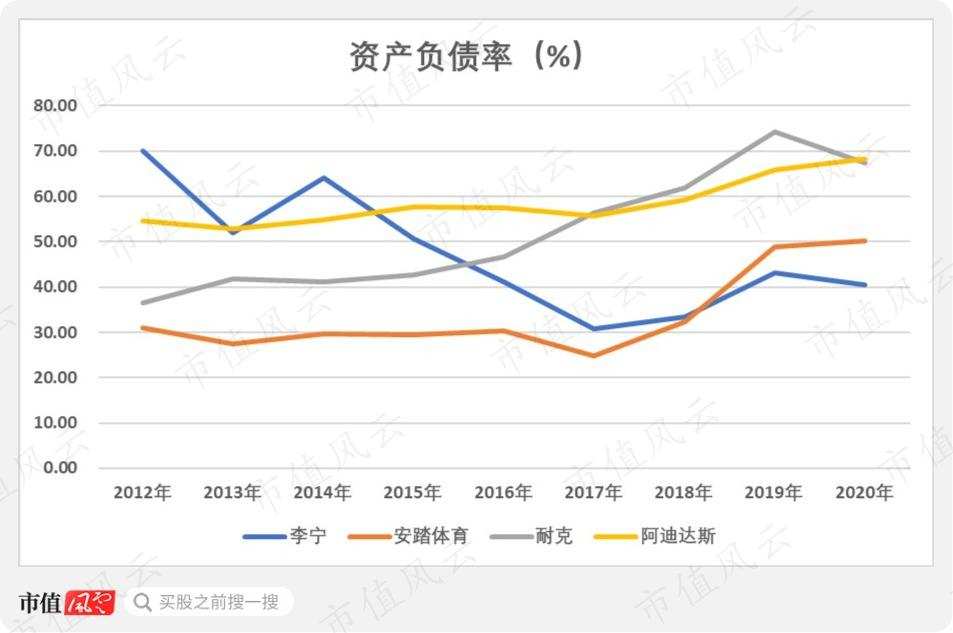

李宁的资产负债率从2012年的69.96%逐步下滑至2017年的30.7%,随后反弹至2020年的40.46%,在可比公司中最低。

其他3家公司近年来同样出现资产负债率升高的趋势,耐克和阿迪达斯在2020年达到将近70%的较高水平,安踏体育从2017年的24.71%快速上升至2020年的50.21%。

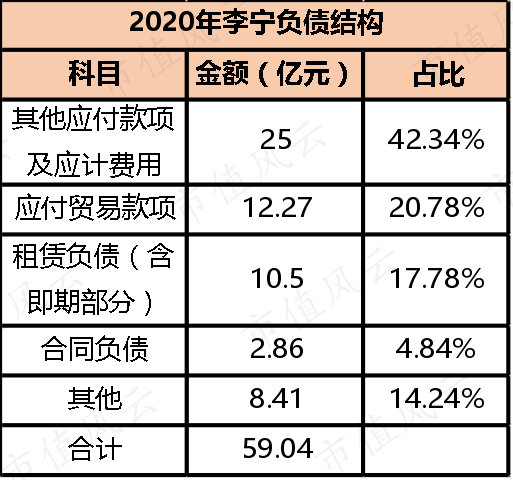

截止2020年,李宁的总负债规模为59.04亿,其中,其他应付款项及应计费用是大头,达25亿,其次是应付账款及票据为12.27亿。

其他应付款项及应付费用主要包含了退款负债、应计销售及市场推广开支和销售回扣等,均为经营性负债。

李宁最近4年无银行借款,有息负债只有10.5亿的租赁负债,而账上现金多达70多亿,无偿债压力。

(五)现金流较好,但分红率不高

经营性现金流净额在2015年才恢复净流入,随后增长至2019年的高点35.03亿,2020年回落至27.63亿。

2011年至今,李宁累计经营性现金流净额为94.56亿元,创造自由现金流达58.28亿元。

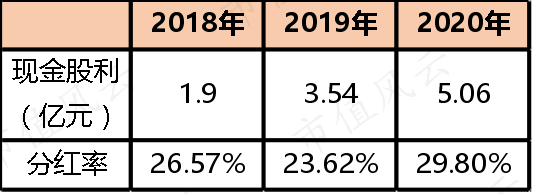

然而,在2012年至2017年,公司以「保留现金用于集团未来发展」的理由,1分钱分红都没有派发。

2018年至2020年,公司分别发放股息1.9亿、3.54亿和5.06亿,合计为股东创造回报10.5亿。

最近3年的分红率为26.57%、23.62%和29.8%。

后记

与世界巨头相比,李宁的体量仍非常弱小,甚至已被昔日对手安踏远远超过。如何才能更快地追赶巨头,仍然是摆在李宁管理层面前的难题。

李宁在2015年后从泥坑里爬出,借助「国潮」兴起的机会重新进入年轻人的视野,业绩也重拾增长,这点值得肯定。

而且,李宁的盈利、运营能力表现都相当不错,公司做到稳扎稳打,财务质量相当健康,这点也值得肯定。

编辑/emily